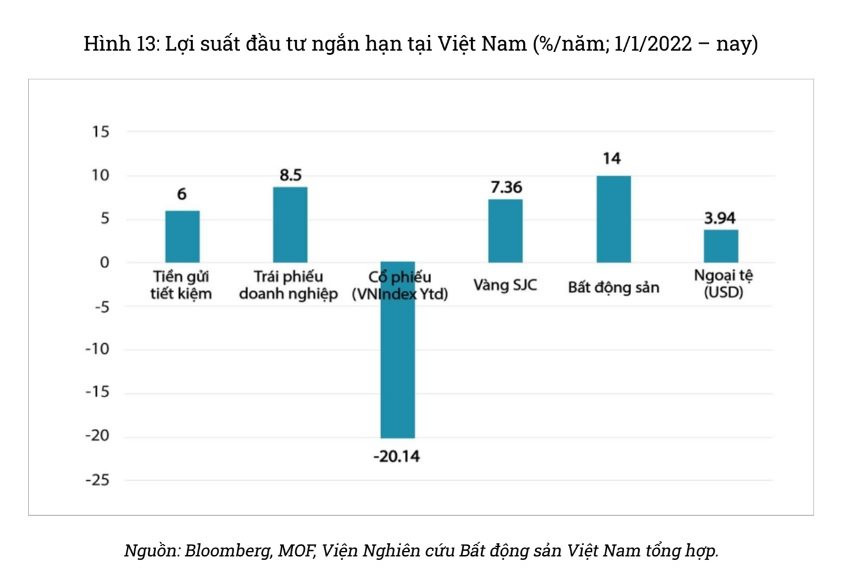

Những tháng còn lại của năm 2023 và năm 2024 sẽ là giai đoạn nhiều thách thức song cũng có không ít cơ hội đem lại lợi nhuận cho các nhà đầu tư. Theo các chuyên gia, có 5 kênh được đánh giá là an toàn, hiệu quả và dễ thực hiện mà nhà đầu tư có thể cân nhắc trong thời gian tới.

Trên thực tế, việc đầu tư vào lĩnh vực nào sẽ phụ thuộc chủ yếu vào tình hình tài chính, kiến thức, kinh nghiệm và khẩu vị rủi ro của từng cá nhân, không có một công thức chung nhất cho toàn bộ các nhà đầu tư. Tuy nhiên, theo Báo cáo nghiên cứu “Thị trường Bất động sản Việt Nam: Hành trình vượt bão và động lực phục hồi”, do Viện Nghiên cứu Bất động sản Việt Nam vừa công bố đã đưa ra một số gợi ý giúp nhà đầu tư có thể cân nhắc lựa chọn kênh đầu tư trong những tháng cuối năm 2023 và năm 2024 như sau:

Thứ nhất, kênh gửi tiết kiệm tại các ngân hàng. Trong những năm qua, đây là kênh đầu tư an toàn, hiệu quả, đem lại lãi suất cao, dễ thực hiện đối với tất cả các nhà đầu tư.

Dự báo, đây vẫn là kênh đem lại lợi nhuận ở mức khá, an toàn so với các kênh đầu tư khác trong năm 2023; trong bối cảnh những rủi ro, bất định từ môi trường vĩ mô quốc tế vẫn chưa chấm dứt.

Thứ hai, kênh đầu tư vàng. Trong năm vừa qua, tỷ suất sinh lời của kênh đầu tư này chỉ ở mức trung bình, không thực sự hấp dẫn so với các kênh đầu tư khác. Đây là kênh đầu tư phụ thuộc nhiều vào tình hình quốc tế, đặc biệt là tình hình căng thẳng tại Ukraine, cũng như động thái của Ngân hàng Trung ương các nước và các biến động trên thị trường tài chính, tiền tệ quốc tế.

Nếu các yếu tố trên diễn biến căng thẳng, phức tạp hơn, sẽ tác động mạnh hơn đến thị trường tài chính. Khi đó, vàng sẽ nổi lên là kênh trú ẩn an toàn, ổn định.

Tuy nhiên, cần lưu ý, rủi ro đối với kênh đầu tư vàng là rất lớn và đây không dành cho số đông nhà đầu tư. Đặc biệt, trong bối cảnh giá vàng trong nước không thực sự liên thông với thị trường quốc tế, rủi ro sẽ càng lớn hơn; nhất là khi thị trường tài chính có biến động mạnh, giá vàng biến động mạnh, nhanh, thậm chí theo giờ.

Đồng thời, việc Chính phủ, Ngân hàng Nhà nước tiếp tục chính sách ổn định thị trường, kiên định mục tiêu giảm tình trạng vàng hóa trong nền kinh tế, do đó, sẽ giảm mức hấp dẫn của kênh đầu tư vàng. Vì vậy, tùy khẩu vị, nhà đầu tư có thể cân nhắc, phân bổ một phần vừa phải đối với kênh đầu tư vàng này.

Thứ ba, kênh đầu tư trái phiếu, trong thời gian qua, các vụ việc trên thị trường này cho thấy rủi ro của kênh đầu tư trái phiếu doanh nghiệp (TPDN) là khá lớn. Chính vì vậy, Chính phủ đã có nhiều động thái siết chặt hoạt động phát hành TPDN, giúp thị trường trở nên an toàn, phát triển bền vững hơn về dài hạn như: Ban hành Nghị định 08/2023/NĐ-CP bổ sung, sửa đổi một số nội dung Nghị định 65/2022/NĐ-CP; đồng thời quyết liệt xử lý những vi phạm liên quan đến phát hành TPDN.

Về dài hạn, đây vẫn là kênh đầu tư đáng để cân nhắc, song kênh đầu tư này không phù hợp với phần đông các nhà đầu tư trên thị trường; chủ yếu thích hợp với các nhà đầu tư có kiến thức, kinh nghiệm trên thị trường tài chính, hạn chế sử dụng đòn bẩy tài chính và đa dạng hóa được danh mục đầu tư.

Thứ tư, kênh đầu tư cổ phiếu. Nhìn chung, đây vẫn là kênh đầu tư nên được xem xét, trong bối cảnh kinh tế vĩ mô năm 2023 và tình hình doanh nghiệp được dự báo tích cực (GDP dù tăng thấp hơn năm 2022 song vẫn ở mức khá, lạm phát được kiểm soát; tình hình sản xuất - kinh doanh, khả năng sinh lời của doanh nghiệp cũng tương đối khả quan). Các đợt điều chỉnh vừa qua khiến mức giá của các cổ phiếu đã về mức hấp dẫn, đặc biệt để đầu tư dài hạn.

Tuy nhiên, cần lưu ý tình hình sản xuất kinh doanh của doanh nghiệp có thể vẫn gặp nhiều khó khăn, chủ yếu do tác động tiêu cực từ môi trường quốc tế, làm giảm đơn hàng; khó khăn trong tiếp cận nguồn vốn và lãi suất đứng ở mức cao, tác động đến tình hình sản xuất kinh doanh của doanh nghiệp.

Do đó, tương tự như thị trường trái phiếu, nhà đầu tư cần hết sức cẩn trọng, cần thực sự chuyên nghiệp, tuân thủ nguyên tắc đầu tư; đồng thời đòi hỏi cần có kiến thức về thị trường tài chính, cũng như có khả năng phân tích tình trạng hoạt động của doanh nghiệp.

Thứ năm, thị trường bất động sản . Trong thời gian qua, thị trường bất động sản chững lại do một số khó khăn, vướng mắc mà nổi cộm nhất là vấn đề về pháp lý và khả năng tiếp cận nguồn vốn. Chính phủ, các bộ, ngành đã nỗ lực hoàn thiện môi trường pháp lý liên quan đến ngành; đặc biệt là việc đang hoàn thiện sửa 3 bộ luật quan trọng nhất, chi phối trực tiếp hoạt động ngành, dự kiến sẽ trình và được Quốc hội thông qua năm 2023; đồng thời thực thi các giải pháp lành mạnh, minh bạch hóa thị trường, quyết liệt xử lý các vụ việc vi phạm trong thời gian qua.

Để hỗ trợ và thúc đẩy thị trường bất động sản phát triển lành mạnh và bền vững, ngay từ đầu năm, Ngân hàng Nhà nước đã định hướng và yêu cầu các tổ chức tín dụng nỗ lực giảm lãi suất cho vay đối với nền kinh tế, nhằm đồng hành cùng người dân và doanh nghiệp vượt qua khó khăn, trong đó hỗ trợ người mua nhà và các dự án bất động sản đáp ứng đầy đủ điều kiện về pháp lý, có khả năng trả nợ,...

Đây là điều được thực hiện kiên định, quyết liệt, rất tích cực cho thị trường, bởi chi phí vốn giảm và giá bán hấp dẫn hơn do chủ đầu tư tiếp cận được nguồn vốn vay với mức lãi suất hợp lý hơn; nhu cầu mua bất động sản của khách hàng khởi sắc hơn do với mức lãi suất thấp hơn, chắc chắn sẽ thúc đẩy nhu cầu tìm kiếm, giao dịch bất động sản của khách hàng; tạo tâm lý tích cực hơn cho thị trường bất động sản: Trong thời gian qua, hình thành tâm lý “chờ đợi giá bất động sản giảm tiếp”, làm thanh khoản thị trường giảm sút. Vì vậy, trong bối cảnh lãi suất giảm dần, dự báo tình trạng trên sẽ giảm dần và tâm lý nhà đầu tư sẽ tích cực hơn. Do đó, thị trường bất động sản được kỳ vọng sẽ phục hồi từ quý II/2024.

So với đầu năm, lãi suất cho vay hiện đã giảm 1,5 - 2%, nhiều ngân hàng đã đưa ra các gói tín dụng ưu đãi và kỳ vọng tiếp tục giảm nhẹ trong thời gian tới. Tuy nhiên, Viện Nghiên cứu Bất động sản Việt Nam lưu ý, tác động của việc giảm lãi suất sẽ phân hóa giữa các chủ đầu tư, dự án khác nhau. Theo đó, các chủ đầu tư uy tín, có kinh nghiệm triển khai thành công nhiều dự án, có năng lực tài chính lành mạnh; các dự án có pháp lý rõ ràng, minh bạch, vị trí đẹp... sẽ có nhiều lợi thế hơn, được các ngân hàng ưu tiên giảm lãi suất và được khách hàng quan tâm, lựa chọn nhiều hơn.

Đối với các nhà đầu tư, nếu điều kiện tài chính của nhà đầu tư lành mạnh, triển vọng thị trường tích cực, nhà đầu tư có thể xem xét sử dụng tỷ lệ đòn bẩy 60-70% (vốn tự có) và 30-35% (vốn vay) vì hiện nay điều kiện thị trường biến đổi quá nhanh, khó lường, chúng ta sẽ không thể lường trước, đặc biệt trong thời gian dài 10-20 năm nữa.

Báo cáo cũng được ra lời khuyên, trong bối cảnh hiện nay, nhà đầu tư bất động sản có thể xem xét, nên tập trung vào nhu cầu thực như: Phân khúc chung cư, nhà ở riêng lẻ phục vụ nhu cầu để ở, kinh doanh, cho thuê hoặc để đầu tư dài hạn.

"Tựu chung lại, việc chọn lựa kênh đầu tư phụ thuộc vào khẩu vị rủi ro và khả năng tài chính của từng nhà đầu tư. Trong bất cứ hoàn cảnh nào, tại từng thời điểm, các nhà đầu tư cần giữ nguyên tắc phân bổ nguồn vốn của mình vào các kênh khác nhau, không "bỏ trứng vào một giỏ" để phân tán rủi ro", báo cáo nhấn mạnh.

" Nguồn: cafef.vn"